Prof. Dr. Halil Çivi

Prof. Dr. Halil Çivi

İnönü Üniv. İİBF Eski Dekanı

Türkiye’ de 14 ve 28 Mayıs 2023’te yapılan iki turlu Cumhurbaşkanlığı seçimi sona erdi. Görevdeki siyasal iktidar değişmedi. Fakat dün gece Bakanlar açıklandı. Daha önce, siyasal iktidarın ekonomi yönetiminden ayrılmak zorunda kalan sayın Mehmet Şimşek, ekibiyle birlikte eski görevine geri döndü. Yeniden maliye bakanı oldu ve ekonomi yönetiminin sorumluluğu üstlendi.

Sayın Şimşek, bakanlık devir teslim törenindeki kısa açıklamasında; “Ekonomide rasyonel politikalara dönmekten başka seçenek yoktur” saptamasını yaptı. Bu çok doğru bir belirlemeydi. Sayın Şimşek’in söz konusu açıklamasının anlamı şudur:

- Türkiye serbest (liberal) piyasa ekonomisine, klasik iktisat öğretisine ve ortodoks iktisat politikasına geri dönmek zorunda kaldı.

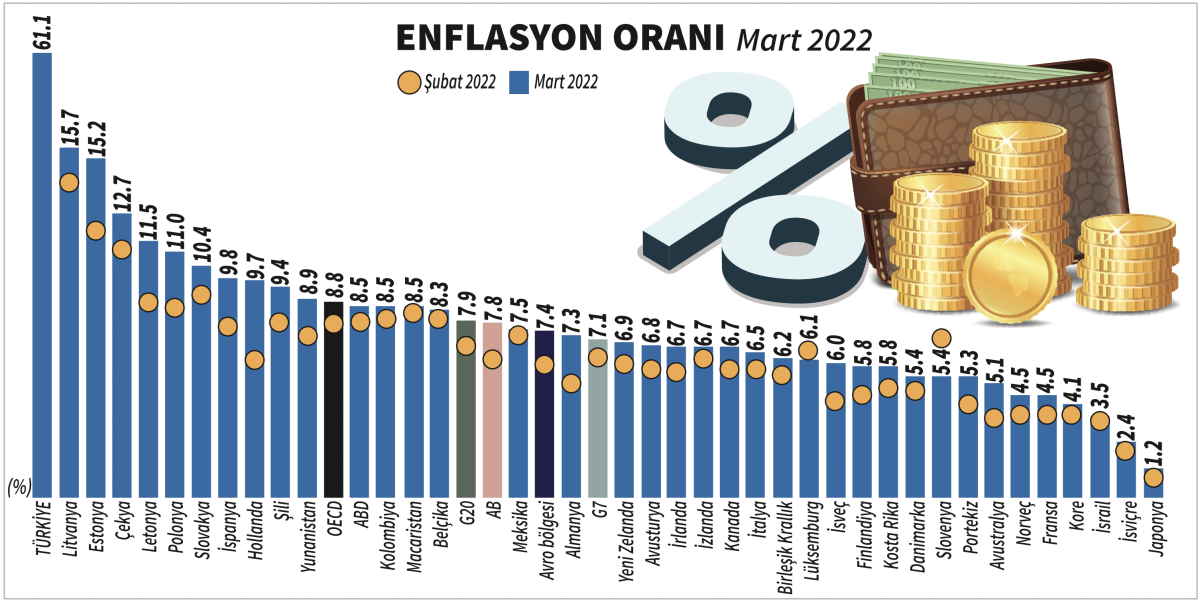

- Çünkü Türkiye ekonomisi üretim, istihdam, enflasyon, gelir dağılımı, döviz kuru ve faiz oranları… açısından önemli açmazlara girmişti.

Önce bilimsel bir saptama yapalım : Peki, acaba bu ekonomik açmazın ana nedeni ne olabilir?

Bilindiği gibi, Türkiye’de görevdeki iktidar SİYASAL İSLAMCI bir iktidardır. Fakat

- Siyasal İslamcılık ya da siyasal dinciliğin kendine özgü, denenmiş ve kanıtlanmış ussal (rasyonel) ve uygulanabilir bir ekonomi politikası yoktur.

Bu tür din odaklı siyasal iktidarlar, ekonomi politikalarını ancak klasik liberal, serbest piyasa ekonomisinden ödünç alarak varlıklarını sürdürebilirler. Türkiye’de de öyle olmuştur. Cumhurbaşkanlığı Hükümet Sistemi ile birlikte giderek serbest piyasa ekonomisi göz ardı edilmiş, başta faiz olmak üzere, fiyat denetimleri başlamış, kumanda ekonomisi belirtileri yaygınlaşmıştır. Ussal (Rasyonel) ve bilimsel ekonomi yönetiminden giderek uzaklaşılmıştır.

Peki Sn. M. Şimşek‘in ussal (rasyonel), klasik, geleneksel ve ortodoks politikası kalıcı olabilir mi?

Görevdeki tek kişilik, katı merkezci siyasal yönetimin bu yeni ussal (rasyonel), ortodoks iktisat politikasına sadık mı kalacağı, yoksa işler rayına girdikten sonra yeniden dinci (teokratik), usdışı (irrasyonel) ve heteredoks iktisat öğretilerine geri mi dönüleceğini zaman gösterecektir. Eğer tek kişi merkezli yönetim, Siyasal İslamcılık dürtüleri ile yeniden teokratik ve heterodoks ekonomi politikalarına geri dönüş yaparsa, sonuç yeniden hüsran ve düş kırıklıkları olabilir. Çünkü daha önce de belirtildiği gibi, Siyasal İslamcılık ideolojisinin evrensel, ussal (rasyonel) bir iktisat öğretisi ve politikası yoktur. Zaten dinler de, İslamiyet dahil, insanlara bilim, üretim, teknoloji ve ekonomi öğretmek için değil; güzel ahlak, sevgi, barış ve dayanışma için gelirler.

Okuyucuların yoğun istekleri üzerine, varolan (mevcut) ekonomik gündem ve gelişmeleri de fırsat bilerek, İKTİSAT POLİTİKALARININ NİTELİK VE İÇERİKLERİ HAKKINDA özet açıklamalar yapma zorunluluğu doğdu. Denemeye çalışalım.

Klasik İktisat politikalarının temel amacı ekonomik kararlılıktır (istikrardır). Mal arzı ile mal talebi, hizmet arzı ile hizmet talebi, sermaye arzı ile sermaye talebi, para arzı ile para talebi, döviz arzı ile döviz talebi, kamu gelirleri ile kamu giderleri, emek arzı ile emek talebi… arasındaki dengesizlikleri ortadan kaldırmaya çalışmaktır. Ancak bu dengesizlikler arasında mallar ve hizmetlerin piyasa fiyatları ile faiz oranları ve döviz kurları özel bir önem taşır. Daha dar anlamda İktisat politikası, FİYAT İSTİKRARI (mal, hizmet, faiz ve döviz fiyatlarının tutarlı dengesi) anlamına gelir.

Stratejik ya da taktik açıdan, iktisat politikaları,

- Ortodoks iktisat politikaları ve

- Heterodoks iktisat politikaları olarak ikiye ayrılır.

Ortodoks iktisat politikası, ekonomi biliminin gelenekselleşmiş klasik öğretilerine sıkı sıkıya bağlı kalınarak ekonomik dengesizliklere ve sorunlara çözüm üretme anlamına gelir.

Heterodoks iktisat politikası, ekonomi biliminin öğretilerine çok bağlı kalmadan, dinsel, toplumbilimsel (sosyolojik) ve ekinsel (kültürel) değişkenleri de sisteme katmak demektir. Örneğin ekonomi biliminin klasik faiz öğretisini göz ardı etmek ya da faiz yasağı için faizle ilgili dinsel yasak öğretisini sisteme aktarmak heteredoks bir yaklaşımdır.

Kapsam ya da içerik olarak iktisat politikalarını da;

- Para politikası,

- Maliye politikası ve

- Yapısal politikalar olarak üçe ayırmak olasıdır.

Para politikası demek; piyasadaki toplam para stokunu (arzını, emisyonu) azaltmak ya da çoğaltmak yoluyla arzı, talebi, tasarrufları ve kredi talebini etkilemek demektir. Eğer para ve kredi hacmi genişletilirse talep artar, fiyatlar yükselir, tasarruflar azalır, kredi talebi artar, faizler yükselme eğilimine girer. Tersine piyasadaki para ve kredi hacmi daraltılırsa durum tersine döner. Talep daralır, fiyatlar düşer, tasarruflar artar, kredi talebi azalır. faizler düşme eğilimine girer.

Maliye politikası demek, daha çok Keynesgil öğreti içinde kamu ya da devlet eliyle piyasadaki toplam kamu harcamalarını azaltarak ya da çoğaltarak toplam talebi etkilemek anlamına gelir.. Eğer vergiler artırılır, parasal ücretler sabit kalır ve kamu ihaleleri azaltılırsa kamu harcamaları kısılır ve piyasadaki toplam talep azaltılmış, piyasadaki fiyat artışları frenlenmiş olur. Tersine, kamu emekçilerinin aylıkları artırılır, vergiler düşürülür ve kamu ihaleleri hızlandırılırsa kamu harcamaları artmış, toplam talep yükselmiş, piyasa canlanmış olur.

Yapısal iktisat politikasına gelince:

Böyle durumlarda, doğrudan arza ve talebe değil, arz ve talebi oluşturan etmenlere ve girdilere müdahale edilir.

Üretimi ve verimi artırıcı, teknoloji geliştirici, tarımsal üretim alanlarını genişletici ve ıslah edici, ürün niteliğini (kalitesini) yükseltici, mesleksel ve teknik eğitimin niteliklerini geliştirici, araştırma ve geliştirme etkinliklerini (faaliyetlerini) destekleyici, istihdamı artırıcı, döviz gelirlerini çoğaltıcı, gelir dağılımını düzeltici, makro ve mikro ölçekteki üretim ve hizmet birimlerini etkinleştirici ve ussallaştırıcı (rasyonelleştirici)… vb. politikalar yapısal politikalar olarak adlandırılır.

EKONOMİK GÜVEN

Bu sayılan politik seçeneklere ek olarak, ekonomi politikasını yönetenlerin en önemli görevlerinden biri ve belki birincisi de iç ve dış ekonomik aktörlere, iş insanlarına GÜVEN VERMEKTİR.

Güven bireysel değil hukuksal ve kurumsal bir olgudur. Güven olgusunun temelinde de hukuka, ekonomik kurumlara ve adalete, yargı sistemine olan güven önemlidir. Bu güven kalıcı ve tartışmasız olmalıdır. Kanımca Türkiye’de, iç ve özellikle de dış piyasa aktörleri için, önemli bir güven eksikliği vardır.

Güven yoksa dış kaynak gelmez, yatırım riskli olur, uzun erimli (vadeli) reel yatırımlar yapılamaz.

Güven duyulması için ekonominin doğal işleyiş kurallarına uyulması, hukuk dışı işlere asla girilmemesi gereken kurumların başında da T.C. Merkez Bankası ve bankacılık sistemi – BDDK, TÜİK (Türkiye İstatistik Kurumu), Üniversiteler, TMSF – Tasarruf Mevduatı ve Sigorta Fonu, SPK, yargı kurumu ve mahkemeler gelir. Saydam (Şeffaf) ve denetlenebilir bir ekonomik yapı kaçınılmazdır. Siyasal müdahale, telkin ve yönlendirmelere açık kurallar, kurumlar ve yöneticiler asla güven vermezler.

Ayrıca otoriter rejimlerdeki siyasal iktidarların hak, hukuk, adalet ve gerçek demokrasi ilkelerine sıkı sıkıya bağlı olmaları, ülkelerindeki önemli kurumlara profesyonel mesleksel tam özerklik tanıyabilmeleri, iç ve dış piyasalar için kalıcı güven üretebilmeleri acaba ne denli olasıdır? Aynı riskli durum Türkiye için de söz konusudur.

Bana düşen, hiçbir ön yargıya kapılmadan Sn. Mehmet Şimşek ve takımına (ekibine), var olan ağır ekonomik sorunları yeniden düzene koyabilmeleri için, kendilerine başarı dilemektir. Çünkü toplumun, ailelerin, bireylerin, ekonomik kurumların ve iş insanlarının ivedilikle (acilen) varolan ekonomik sorunlarının çözülmesine gereksinmeleri vardır. İşlerinin hiç de kolay olmadığını biliyorum. Haydi kolay gelsin..

Son ve çok önemli bir not daha : Her türlü istikrar politikaları kemer sıkma politikaları demektir. Yani talep, gelir azaltıcı ve vergi artırıcı karar ve uygulamalardır. Bu politikanın ekonomik maliyeti de işçi, memur, emekli, küçük esnaf gibi dar gelirli olan insanların sırtına yüklenir. Dar gelirli kesimler önce enflasyonun ve daha sonra da istikrar politikalarının çifte maliyetini yüklenmek zorunda kalır.

PROF. DR. DURAN BÜLBÜL

PROF. DR. DURAN BÜLBÜL